Die Riester-Förderung bietet neben Grund- und Kinderzulagen auch die Möglichkeit zur Steuerersparnis über einen zusätzlichen Sonderausgabenabzug. Damit lohnt sich die Riester-Rente nicht nur für Familien und Alleinerziehende, sondern auch für Singles.

Hinweis:

Die Riester-Förderung im Wege der betrieblichen Altersversorgung bei der VBL ist nur sogenannten unmittelbar zulageberechtigten Personen möglich. D.h. Personen, die in der gesetzlichen Rentenversicherung pflichtversichert sind.

Personen, die nicht in der gesetzlichen Rentenversicherung pflichtversichert sind (sogenannte mittelbar begünstigte Personen), können über die VBL die Riester-Förderung nicht in Anspruch nehmen. Dies sind unter anderem Arbeitnehmer, die einer berufsständischen Versorgungseinrichtung angehören (z. B. Ärztinnen, Ärzte, Anwältinnen, Anwälte, etc.).

Bitte kommen Sie einfach auf uns zu. Wir informieren Sie gerne über die verschiedenen Alternativen und helfen Ihnen, den für Sie besten Förderweg zu finden.

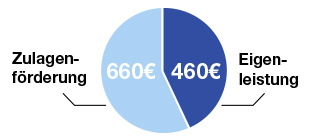

Arbeitnehmerin, 33 Jahre, verheiratet, 2 Kinder, rentenversicherungspflichtiges Entgelt aus dem Vorjahr 28.000 Euro. Für eine Sparleistung von 1.120 Euro sind im Beispiel 460 Euro jährlich selbst aufzubringen.

| 4 % aus 28.000 € | = | 1.120 € |

| ./. Grundzulage | = | 175 € |

| ./. Kinderzulage für 1.Kind geboren vor 2008 | = | 185 € |

| ./. Kinderzulage für 2.Kind geboren nach 2007 | = | 300 € |

| Eigenleistung | = | 460 € |

Neben Grund- und Kinderzulagen kann man bei der Riester-Rente über einen zusätzlichen Sonderausgabenabzug Steuern sparen.

Förderquote ca. 59 Prozent.

Die Höhe der Förderung richtet sich nach der Anzahl der Kinder und der Höhe der aufgebrachten Beiträge. Um die volle staatliche Förderung zu erhalten, müssen Sie jährlich einen Betrag in gesetzlich festgelegter Mindesthöhe aufwenden. Dieser wird aus 4 % Ihres rentenversicherungspflichtigen Entgeltes des Vorjahres ermittelt. Durch die staatliche Förderung reduziert sich somit Ihr Aufwand zur Altersvorsorge um die Grundzulage und gegebenenfalls zusätzlich um die Kinderzulage/n. Der nach Abzug aller Zulagen verbleibende Betrag ist der von Ihnen für das entsprechende Beitragsjahr noch zu leistende Mindesteigenbeitrag.

| ab 2021 | |

|---|---|

| Mindesteigenbetrag* in % des rentenversicherungspflichtigen Vorjahreseinkommen | 4 % |

| höchstens (inkl. Zulagen) | 2.100 € |

| Grundzulage jährlich (ggf. einmalig erhöht um den Berufseinsteigerbonus)** | 175 € (+ 200 €) |

| Kinderzulage jährlich je Kind | |

| - geboren vor dem 01.01.2008 | 185 € |

| - geboren nach dem 31.12.2007 | 300 € |

* Wer weniger als den Mindesteigenbetrag leistet, erhält entsprechend gekürzte Zulagen.

** Der Gesetzgeber hat die Riester-Förderung für junge Leute, die das 25. Lebensjahr noch nicht vollendet haben, mit einer einmaligen Sonderzulage erhöht. Der Bonus beträgt 200 Euro.

In der betrieblichen Altersversorgung beträgt der monatliche Mindestbeitrag für die freiwillige Versicherung in 2026 24,72 Euro.

Eine bestimmte Mindestsumme muss jedoch jeder zuzahlen, und zwar auch dann, wenn er seinen Beitrag schon allein durch die Zulagen finanzieren könnte. Der Sockelbetrag beträgt ab 2005 einheitlich 60 Euro jährlich.

Den Sockelbetrag ist auf jeden Fall zu zahlen, auch wenn kein Arbeitseinkommen bezogen wird.

Wird der Sockelbetrag nicht erreicht, steht der Zulagenanspruch nur anteilig zu.

Ob Sie zusätzlich zu den Zulagen noch Steuerersparnisse erzielen können, erfahren Sie beim Finanzamt. Die Beiträge zur betrieblichen Altersversorgung einschließlich der Zulagen können Sie bei der Einkommensteuererklärung als Sonderausgaben geltend machen. Der abzugsfähige Beitrag ist allerdings begrenzt. Das Finanzamt überprüft automatisch, ob die Steuerersparnis oder die Zulage günstiger ist. Übersteigt die Steuerersparnis die Zulagen, erstattet Ihnen das Finanzamt den zusätzlichen Steuervorteil.

| Maximaler Sonderausgabenabzug | ab 2008 |

|---|---|

| Maximaler Sonderausgabenabzug | 2.100 € |

Ist in der Ansparphase die staatliche Förderung in Anspruch genommen worden, ist die daraus resultierende Betriebsrente nachgelagert zu versteuern. Und das ist Ihr geldwerter Vorteil, denn die Besteuerung erfolgt erst in der Auszahlungsphase, also in einer Zeit mit meist niedrigerem persönlichen Steuersatz.

Die Betriebsrente, die sich ohne Inanspruchnahme der staatlichen Förderung ergibt, unterliegt der Besteuerung mit einem sogenannten Ertragsanteil. Ob Sie von Ihren Renteneinkünften überhaupt Steuern leisten müssen, sagt Ihnen gerne Ihr Finanzamt. An dieser Stelle möchten wir darauf hinweisen, dass wir zukünftige Änderungen in der Besteuerung nicht ausschließen können.

Wurde Ihre Versicherung staatlich gefördert, aber nicht zur Altersvorsorge in Form einer lebenslangen Leistung verwendet, liegt nach dem Altersvermögensgesetz eine schädliche Verwendung vor. Bei einer schädlichen Verwendung werden die in dem Altersvorsorgevermögen enthaltenen Zulagen sowie die gegebenenfalls gewährten Steuervorteile durch den Sonderausgabenabzug von der Auszahlungssumme einbehalten und an die Zulagenstelle zurückgezahlt. Endet die uneingeschränkte Einkommensteuerpflicht bei Aufgabe des inländischen Wohnsitzes oder gewöhnlichen Aufenthalts gelten Besonderheiten. Hier kann u. U. die Stundung des Rückzahlungsbetrags beantragt werden.

Ihr sicheres Plus im Alter.

Ihr sicheres Plus im Alter.